Pronóstico para la libra esterlina (GBP) de los analistas de un gran banco de inversión

La fortaleza de la moneda británica debería continuar, la caída del EUR/GBP aún no ha terminado, según los analistas de Goldman Sachs. En su opinión, el Banco de Inglaterra seguirá subiendo la tasa principal al 6%, y en 6 meses la tasa EUR/GBP será de 0,84.

La libra esterlina es la moneda con mejor desempeño en el G10 este año. Está respaldado por las subidas de tipos de interés realizadas por el Banco de Inglaterra (BoE). ¿Se acabará la fortaleza de la moneda británica? Según los analistas de Goldman Sachs, no en un futuro próximo.

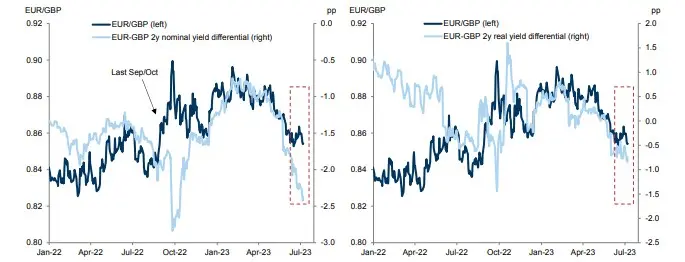

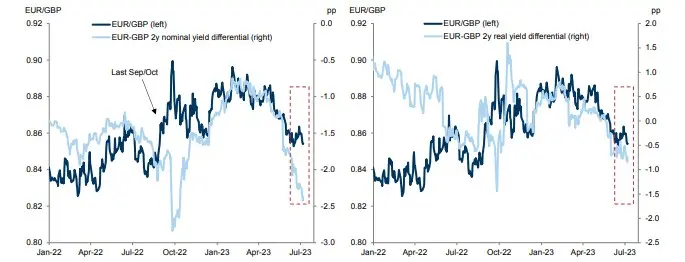

“Si bien el diferencial de tipos nominales se movió positivamente para la libra esterlina, el diferencial de tipos reales reales se mantuvo plano, lo que refleja las expectativas de una inflación más estable en el Reino Unido en comparación con Europa. La libra esterlina también se vio afectada por el sentimiento del mercado, especialmente después de la publicación de datos de alta inflación. Esto sugiere que existen preocupaciones sobre la credibilidad del BoE. Sin embargo, el cambio de posicionamiento del mercado de divisas tras la subida de tipos de 50 pb muestra que los mercados se han tranquilizado por la rápida actuación del Banco de Inglaterra.

Medidas del gobierno para dominar la inflación

— Sebastian Toro ???????????????????????? (@ToroDeArena) July 12, 2023

Subir precio de la gasolina

Poner aranceles que encarecen

Subir impuestos

Aumentar duro salario min

Reforma tributaria

Incertidumbre que subió el dolar

Y después de elecciónes ¿diesel?

¿Pero eso no empeora la inflación?

Exacto

Según los analistas de Goldman Sachs, aunque la GBP muestra "cicatrices" tras el sentimiento fatal de 2022, el estado de ánimo ahora se ve completamente diferente. El mercado laboral en el Reino Unido es muy fuerte, lo que amenaza con perpetuar la inflación y obliga al BoE a subir las tasas, explican los analistas de GS. Los economistas esperan que la tasa de interés principal se eleve en las Islas Británicas al 6%.

“Creemos que los factores que contribuyen a la fortaleza de la libra esterlina parecen ser persistentes, por lo que estamos reduciendo nuestras previsiones para el EUR/GBP a 0,85, 0,84 y 0,84 en 3, 6 y 12 meses (desde 0,86, 0,87 y 0,87 anteriormente)” – ellos escribir en la nota.

La libra esterlina se ha mantenido prácticamente plana frente al euro desde mediados de junio, a pesar de que las tasas nominales se han movido aún más a favor de la libra esterlina durante el período, señalan los analistas de GS. “Entonces, ¿la típica beta del pie esterlina se ha derrumbado nuevamente como lo hizo el otoño pasado? Una mirada más cercana revela que, si bien el EUR/GBP no se ha movido a la baja en línea con las tasas nominales, se ha comportado en general en línea con las tasas de interés reales, que se han mantenido bastante planas en las últimas semanas. Las tasas nominales sirven como un indicador útil, pero pueden ser imperfectas.

Indican que EUR/GBP normalmente muestra una correlación positiva con los diferenciales de tipos de interés nominales. “Un aumento del diferencial de tipos de interés en 100 pb. generalmente conduce a un aumento de alrededor del 5,5% en la tasa EUR/GBP. En términos implícitos, esto significa que EUR/GBP debería haber caído un 1,8% desde mediados de junio, cuando en realidad aumentó alrededor de un 0,8%. Mientras que el diferencial de la tasa de interés nominal favoreció a la libra esterlina, el diferencial de la tasa de interés real se mantuvo plano. Las tasas de interés reales aumentaron tanto en el Reino Unido como en la Eurozona, pero la inflación se mantuvo obstinadamente elevada en el Reino Unido, mientras que disminuyó gradualmente en Europa. En otras palabras, las mayores expectativas de inflación del Reino Unido fueron el factor principal que impulsó el cambio en el diferencial de tipos de interés nominales. Dado que las expectativas de inflación más altas tienden a ser negativas para la moneda, esto explica por qué un cambio en las tasas nominales da una señal engañosa para la libra esterlina. Sin embargo, esta es una situación completamente diferente a la del otoño pasado, cuando las tasas nominales y reales cayeron junto con la moneda, que es una característica típica de una crisis de confianza monetaria.

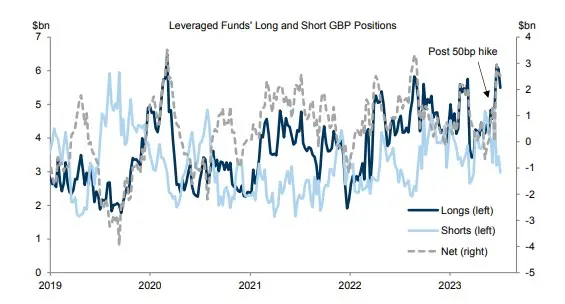

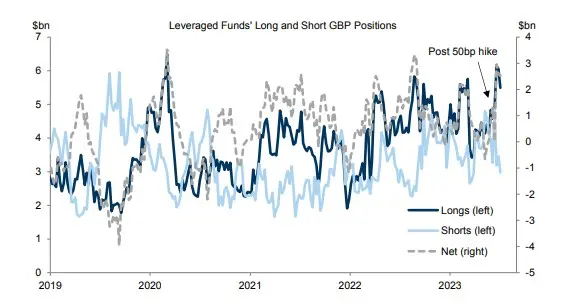

Fuente: Goldman Sachs

En su opinión, hay señales claras de que el mercado teme que se repita el colapso de la libra esterlina del año pasado. “Las sorpresas positivas en la inflación subyacente este año han provocado reacciones cambiarias negativas. Esto coincidió con una fuerte liquidación de activos de riesgo. En junio, la libra esterlina se depreció a medida que subían los tipos nominales, pero la confianza mundial no se deterioró. Parece que los mercados inicialmente temían que el BoE no reaccionara con fuerza. Después del reciente aumento de 50 pb en el BoE, la libra esterlina se ha estabilizado y los fondos apalancados agregaron posiciones largas (para la apreciación de la libra esterlina) y redujeron las posiciones cortas existentes. La medida del BoE ha devuelto cierta confianza a los inversores, señalan los analistas de GS.

“El cambio en el Reino Unido podría resultar permanente. Si bien los mercados continúan expresando cierto escepticismo hacia la libra esterlina, creemos que estamos en un lugar diferente al del año pasado. Esperamos que las tasas de interés reales más altas finalmente respalden fuertemente a la libra esterlina. El Banco de Inglaterra parece preparado para aumentar aún más las tasas si es necesario. Nuestros economistas esperan que el BoE suba la tasa de interés al 6% este año. Mientras tanto, somos escépticos de que el euro pueda apreciarse ya que las noticias de crecimiento continúan decepcionando, poniendo a prueba el compromiso del BCE de reducir la inflación. Por lo tanto, las tasas de interés reales más altas deberían seguir siendo positivas para la libra esterlina. GBP debería beneficiarse de la respuesta del BoE a un mercado laboral fuerte y evidencia de presiones inflacionarias más persistentes. La fortaleza de la libra debería continuar", concluyeron los analistas de Goldman Sachs.

Fuente: Goldman Sachs