IVA España: tipos, tarifas, cálculo y períodos gravables

El Impuesto sobre el Valor Añadido (IVA) en España es un impuesto indirecto que grava el consumo de bienes y servicios. Aquí te proporciono información sobre los tipos, tarifas, cálculo y períodos gravables del IVA en España:

Tipo General: Actualmente es del 21%. Este es el tipo estándar que se aplica a la mayoría de los bienes y servicios.

Tipo Reducido: Existen varios tipos reducidos, que oscilan entre el 4% y el 10%. Se aplican a productos y servicios considerados de primera necesidad o que tienen un impacto social positivo, como alimentos, productos farmacéuticos, libros, viviendas, entre otros.

Tipo Superreducido: Es del 4%. Se aplica a productos y servicios de primera necesidad, como alimentos no procesados, medicamentos, libros, periódicos, viviendas de protección oficial, entre otros.

Para calcular el IVA incluido en el precio de un bien o servicio, puedes utilizar la siguiente fórmula:

Precio con IVA = Precio sin IVA + (Precio sin IVA * Tipo de IVA)

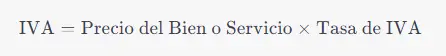

Para calcular el IVA de un monto, puedes utilizar la siguiente fórmula:

IVA = Precio con IVA - Precio sin IVA

Lee más sobre los impuestos: Guía completa del IVA en Colombia: tipos, tarifas y cálculos detallados

El IVA se aplica cuando se produce una entrega de bienes o prestación de servicios sujeta al impuesto. Esto se considera en el momento en que se realiza la entrega o prestación, o cuando se emite la factura (lo que ocurra primero).

En algunos casos, como la importación de bienes, el momento gravable se establece en el momento en que se realiza la importación.

También es importante considerar que algunas operaciones están exentas del IVA.

Recuerda que las tasas y reglamentaciones del IVA pueden estar sujetas a cambios por parte de las autoridades fiscales, por lo que siempre es recomendable verificar la información actualizada con fuentes oficiales o consultores fiscales.

El Impuesto sobre el Valor Añadido (IVA) es un impuesto indirecto que se aplica al consumo de bienes y servicios en la mayoría de los países. Funciona de manera que el consumidor final paga el impuesto al adquirir un producto o servicio, y este impuesto es luego transferido al gobierno por parte del vendedor.

El IVA se aplica en diferentes etapas de la cadena de producción y distribución, lo que significa que cada participante en esa cadena paga un porcentaje del precio del bien o servicio y cede ese importe al Estado. Esto incluye a los fabricantes, mayoristas, minoristas y proveedores de servicios.

El sistema de IVA tiene la ventaja de ser relativamente sencillo de administrar y recaudar, ya que las empresas deben registrar y reportar sus operaciones de compra y venta. Además, promueve la transparencia y evita la evasión fiscal al estar documentado en cada etapa.

Sin embargo, también puede aumentar el precio final de los bienes y servicios, lo que puede impactar el consumo y el gasto de los consumidores. Por otro lado, al ser progresivo, puede considerarse más equitativo, ya que quienes tienen mayores ingresos generalmente consumen más y, por lo tanto, pagan más impuestos en términos absolutos.

Es importante tener en cuenta que las tasas de IVA y las exenciones varían de un país a otro y pueden estar sujetas a cambios según las políticas gubernamentales y económicas.

El Impuesto sobre el Valor Añadido (IVA) se aplica sobre los bienes y servicios en determinados periodos gravables. Estos periodos están definidos por la ley fiscal de cada país y determinan el momento en el cual se debe calcular, declarar y pagar el impuesto.

En la mayoría de los países, el periodo gravable para el IVA es mensual o trimestral. Esto significa que los contribuyentes deben calcular el IVA que deben remitir al gobierno sobre las ventas y compras realizadas durante ese período de tiempo específico. Por ejemplo, en un sistema trimestral, el contribuyente calcularía el IVA sobre las operaciones realizadas en un trimestre y presentaría la declaración correspondiente al final de ese periodo.

Los periodos gravables permiten a las autoridades fiscales mantener un control y seguimiento efectivo de la recaudación de impuestos, y ofrecen a los contribuyentes un plazo razonable para cumplir con sus obligaciones tributarias. También proporcionan una base para el cálculo de los créditos fiscales y las deducciones que los contribuyentes pueden reclamar.

Es importante que los contribuyentes conozcan y cumplan con los periodos gravables establecidos por la legislación fiscal de su país para evitar sanciones y asegurar el cumplimiento adecuado de sus obligaciones tributarias.

El Impuesto sobre el Valor Añadido (IVA) es un impuesto indirecto que se aplica al valor agregado en cada etapa de la cadena de producción y distribución de bienes y servicios. Las tarifas del IVA pueden variar significativamente de un país a otro y a menudo se dividen en diferentes tipos, dependiendo de la naturaleza de los bienes o servicios.

Tipo Normal: Es la tarifa estándar que se aplica a la mayoría de los bienes y servicios. En la mayoría de los países de la UE, esta tarifa se encuentra en torno al 20%.

Tipo Reducido: Se aplica a ciertos bienes y servicios considerados de primera necesidad o de interés social. Esto puede incluir alimentos, productos médicos, libros, servicios de alojamiento, entre otros. La tarifa reducida suele ser menor que la tarifa normal, y varía según el país.

Tipo Superreducido: Es la tarifa más baja y se aplica a bienes y servicios de importancia crítica, como productos alimenticios básicos, medicamentos, libros y periódicos. Esta tarifa es aún más baja que la reducida.

Es importante destacar que los países no pertenecientes a la Unión Europea pueden tener sus propias estructuras de tarifas de IVA, y estas pueden variar ampliamente. Algunos países incluso pueden tener un sistema de impuestos de valor añadido completamente diferente o no tenerlo en absoluto.

Por tanto, al realizar transacciones comerciales internacionales o al considerar las implicaciones fiscales de un producto o servicio en particular, es crucial comprender las tarifas de IVA aplicables en cada jurisdicción relevante.

En la mayoría de los países, ciertos bienes y servicios están exentos de IVA. Esto significa que no se aplica el impuesto sobre estos productos o servicios específicos. Los bienes y servicios exentos son generalmente aquellos considerados esenciales o de interés público. Algunos ejemplos comunes de bienes y servicios exentos de IVA pueden incluir:

Servicios Médicos y de Salud: Consultas médicas, hospitalización, servicios de dentistas, entre otros.

Educación: Cursos académicos, libros de texto, servicios de tutoría.

Servicios Financieros: Operaciones bancarias, seguros, gestión de inversiones.

Alquiler de Viviendas: En muchos casos, el alquiler de viviendas está exento, aunque algunas jurisdicciones pueden aplicar un impuesto específico.

Bienes de Segunda Mano: En algunos casos, la venta de bienes usados no está sujeta a IVA.

Ciertos Servicios Públicos: Algunos servicios proporcionados por el gobierno pueden estar exentos, como la asistencia social.

Ciertos Bienes de Consumo Básico: Alimentos, productos médicos, y otros bienes esenciales a menudo están exentos o sujetos a una tarifa reducida de IVA.

Cultura y Entretenimiento: En algunos países, la entrada a museos, exposiciones o eventos culturales puede estar exenta de IVA.

Es importante tener en cuenta que la lista de bienes y servicios exentos de IVA puede variar según el país y está sujeta a cambios por parte de las autoridades fiscales. Además, algunos productos o servicios pueden estar exentos en determinadas circunstancias o para ciertos grupos de personas.

Al realizar transacciones o planificar operaciones comerciales, es aconsejable consultar con un asesor fiscal o las autoridades locales para comprender completamente qué bienes y servicios están exentos de IVA en una jurisdicción específica.

El Impuesto sobre el Valor Añadido (IVA) es un impuesto indirecto que se aplica al valor agregado en cada etapa de la cadena de producción y distribución de bienes y servicios. El cálculo del IVA implica la aplicación de una tasa porcentual sobre el precio del bien o servicio.

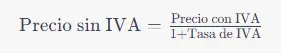

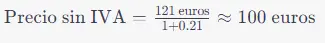

En algunos casos, también se puede calcular el IVA retrospectivamente, es decir, a partir del precio final y la tasa de IVA. Por ejemplo, si tienes un producto que cuesta 121 euros (incluyendo el IVA al 21%), puedes calcular el precio sin IVA de la siguiente manera:

Esto te da el precio original sin el IVA incluido.

Es importante tener en cuenta que las tasas de IVA y las exenciones pueden variar según el país y el tipo de bien o servicio, por lo que es esencial consultar las regulaciones locales o buscar asesoramiento fiscal adecuado.

Las exenciones de IVA se refieren a ciertos bienes o servicios que están exentos de pagar el Impuesto sobre el Valor Añadido (IVA) en determinadas circunstancias. Esto significa que no se aplica el impuesto sobre la venta o consumo de esos productos o servicios. A continuación, se presentan algunas de las principales categorías de bienes y servicios exentos de IVA:

Servicios médicos y sanitarios: Esto puede incluir consultas médicas, hospitalización, servicios dentales y otros tratamientos de salud.

Servicios educativos: Muchos países eximen de IVA a la educación formal y a los servicios de formación.

Operaciones financieras: Algunas operaciones bancarias y servicios financieros pueden estar exentos de IVA.

Alquiler de viviendas: En algunos casos, el alquiler de viviendas puede estar exento de IVA.

Exportaciones e importaciones: Las exportaciones de bienes y servicios suelen estar exentas, mientras que las importaciones están sujetas a un régimen especial de IVA.

Productos básicos y servicios sociales: Algunos países eximen de IVA a bienes y servicios esenciales, como alimentos básicos, libros, periódicos y servicios sociales.

Ciertos servicios culturales y deportivos: Actividades culturales y deportivas pueden estar exentas en ciertos casos.

Operaciones inmobiliarias: La compra-venta de propiedades puede estar sujeta a un régimen especial de IVA o estar exenta en algunos países.

Servicios públicos básicos: En algunos casos, los servicios públicos esenciales como el suministro de agua, electricidad y gas pueden estar exentos de IVA.

Es importante destacar que las exenciones de IVA pueden variar según el país y están sujetas a regulaciones específicas. Además, en algunos casos, la exención de IVA puede estar condicionada a ciertos requisitos o criterios específicos.

Para obtener información precisa y actualizada sobre las exenciones de IVA en un país o región en particular, se recomienda consultar las regulaciones fiscales locales o buscar asesoramiento fiscal profesional.

Funte de la imagen principal: depositphotos