Renta variable de EE. UU. y las siete magníficas (Jupiter AM): cuidado con la formación de una burbuja

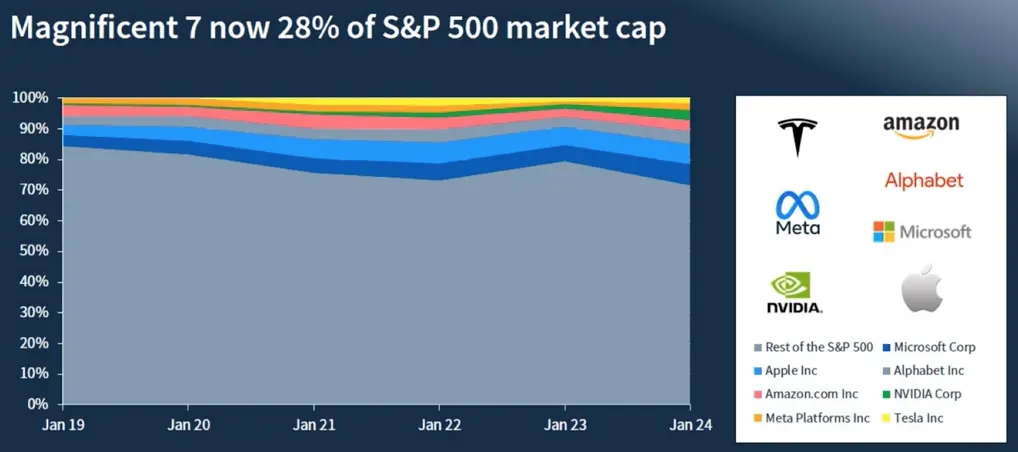

La gran historia del año pasado en la renta variable estadounidense fue el comportamiento de los siete magníficos. Los siete grandes valores tecnológicos de EE.UU., que realmente impulsaron la mayor parte de los rendimientos de la Bolsa estadounidense. Lo interesante es ver cómo ha crecido la presencia de esas siete grandes empresas tecnológicas como parte del índice S&P 500. Hace tan solo tres años, estas compañías representaban aproximadamente el 15% del S&P 500. El fuerte repunte de estas compañías tecnológicas ha provocado que ese peso casi se haya duplicado. Hoy representan aproximadamente el 30% del S&P 500.

Obviamente, hay muy buenas razones para justificar por qué esas empresas tienen y deberían tener una mayor presencia, dado el papel futuro de la tecnología de consumo de la inteligencia artificial (IA) en la economía. Pero lo que la historia nos dice claramente es que los contextos de mercado en los que los repuntes vienen dados por un conjunto muy reducido de valores pueden dar lugar a una burbuja. El comportamiento de los mercados de renta variable después de esos repuntes tan reducidos es muy diferente y mucho más diversificado. Así que ese es claramente un riesgo significativo que debemos vigilar y gestionar.

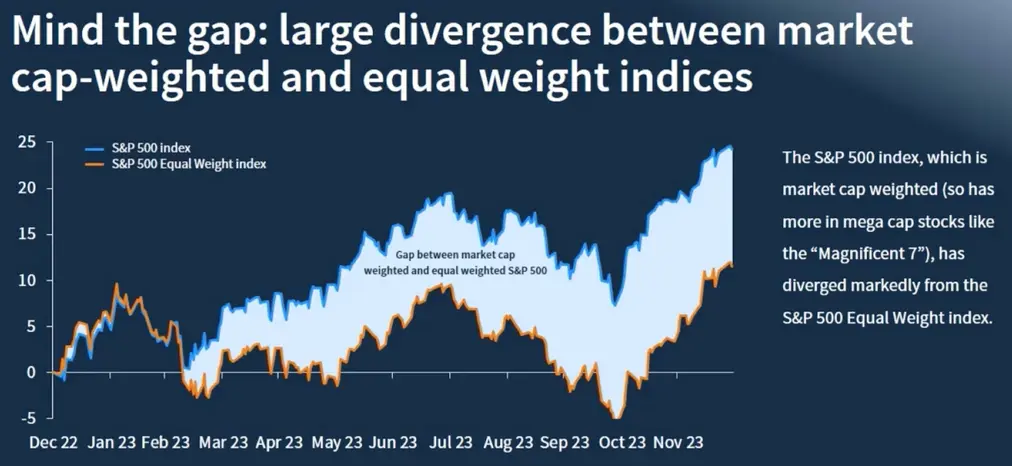

Tanto desde el punto de vista del S&P 500, como del NASDAQ, centrado en la tecnología, (eso es lo que muestra la línea superior del gráfico). La línea azul muestra el rendimiento del índice S&P 500 el año pasado, que aproximadamente arrojó una ganancia del 25%.

Sin embargo, si se excluyen ‘las siete magníficas’, se puede ver que, desde una perspectiva igualmente ponderada de diluir esos pesos, la media de las acciones de EE. UU. presenta un rendimiento mucho más plano. De hecho, hasta el tercer trimestre, la media de las acciones estadounidenses fue plana en el año. Sólo en los tres últimos meses del año. La compañía media estadounidense sí repuntó y acabó obteniendo algunas ganancias.

Desde esta perspectiva, el repunte de la renta variable fue muy, muy estrecho y concentrado en los EE.UU., lo que entraña un riesgo que los inversores en índices, los inversores y los fondos de índices deberían tener en cuenta. Cuando se desarrolla una tendencia estructural como esa, deriva en un comportamiento impulsivo en el inversor y si entra en juego el FOMO (fear of missing out -miedo a perdérselo-), acaba habiendo mucho dinero invertido en unos pocos nombres, lo que provoca un impulso y crecimiento en el peso de esos nombres en un índice. Como inversores en renta variable este es uno de los riesgos que debemos gestionar.

Próxima semana: IPC en EEUU, ZEW en Europa, PIB en Japón y resultados empresariales

Estos movimientos del mercado de EE. UU. presentan oportunidades, pero también entrañan peligros especialmente en índices pasivos o ETFs que tienen, por definición, una gran exposición a este número muy pequeño de nombres.

Fuente de la imagen principal: depositphotos.com