Pronósticos para el índice S&P 500 y Nasdaq. Conocidos expertos comentan las cotizaciones del S&P 500 y Nasdaq 100

Las acciones estadounidenses son relativamente caras. Muchos analistas advierten que la segunda mitad de 2023 puede no ser tan exitosa en Wall Street como la primera. Principalmente porque la alta inflación y las turbulencias económicas comenzarán a verse en los resultados de las empresas.

La primera mitad de 2023 fue extremadamente exitosa para el S&P500. Fue el mejor primer semestre en 4 años, ya que el índice creció un 14,6%. Y el índice Nasdaq se comportó aún mejor, porque fue el mejor desde la primera mitad de 1983. Exactamente el 13 de junio ha pasado un año desde que se anunció el inicio del mercado bajista en Wall Street después de que el S&P500 cayera un -20%. Y desde el 8 de junio hay un mercado alcista, tras una subida del 20%. Junio trajo un soplo de optimismo en el mercado, con el S&P 500 a solo un 8% de su máximo histórico.

Variación de las bolsas de valores en América en los últimos 12 meses:

— Andres Moreno Jaramillo ???? (@andresmania) July 10, 2023

+18,56% ???????? Bovespa

+17,64 ???????? S&P Perú Select

+17,41% ???????? Nasdaq

+16,22 ???????? S&P IPSA

+13,29% ???????? S&P BMC IPC

+12,81% ???????? S&P 500

+7,54% ???????? Dow Jones

.

.

.

-16,37% ???????? MSCI Colcap pic.twitter.com/1MT0bJQPo5

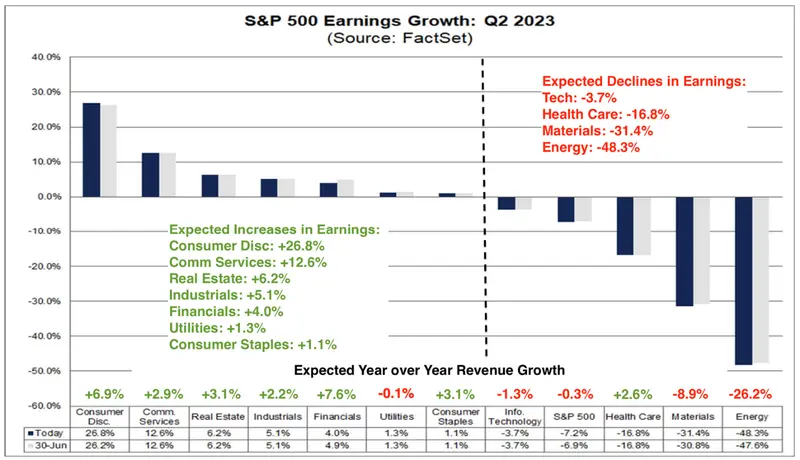

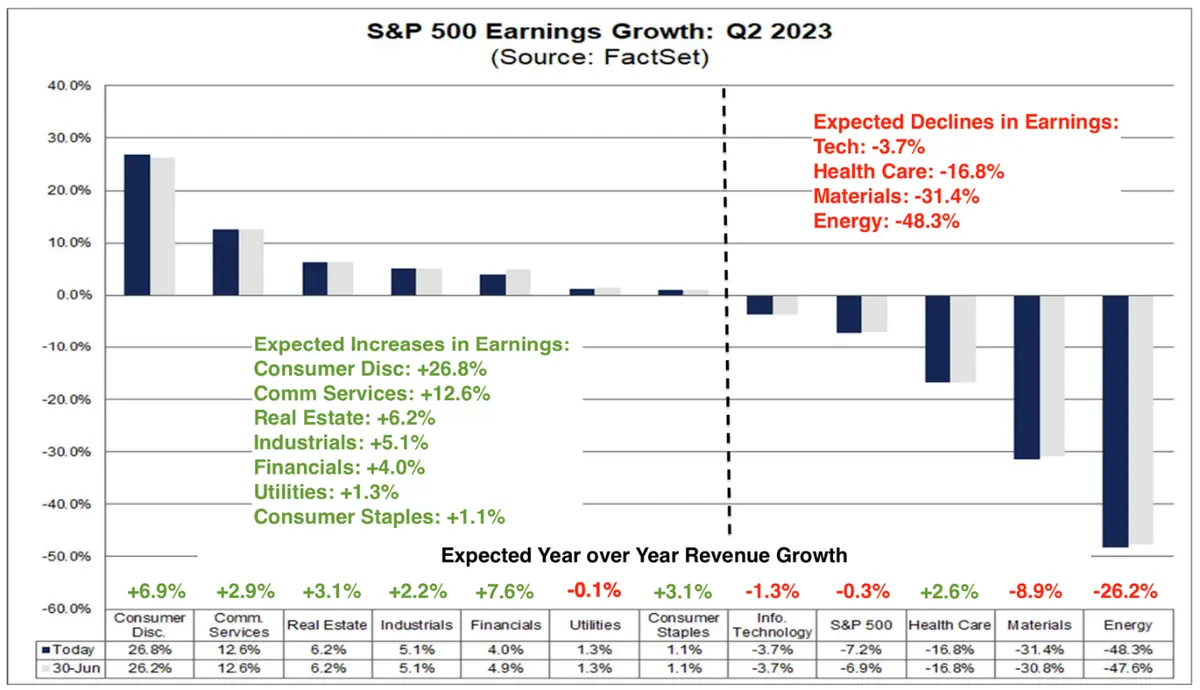

¿Qué pronostican los analistas para la segunda mitad del año? Este es un buen momento para hacerse esta pregunta, porque en un momento comenzará la publicación de los resultados de las empresas de Wall Street del segundo trimestre. Empieza con de publicaciones de Pepsi, y de los bancos Wells Fargo, JPMorgan y Citigroup. Los datos sólidos podrían ayudar al S&P 500 a subir. Será diferente si resulta que los efectos de la quiebra de SVB resultan ser mayores de lo esperado.

Los analistas están divididos en cuanto a cómo serán los resultados financieros de la empresa. Ahora esperan que el S&P500 finalice 2023 justo por debajo de 4100. Eso es apenas un 8% por encima del cierre del viernes.

Alrededor de 62 empresas del S&P 500 informaron resultados negativos antes de la temporada de informes del segundo trimestre, en comparación con 39 actualizaciones positivas. Esto está ligeramente por encima tanto del promedio a largo plazo como del ritmo registrado en los cuatro trimestres anteriores.

Según los datos de Refinitiv, los beneficios agregados del S&P500 caerán un 6,4 % en 2023 en comparación con el año pasado hasta los 436 900 millones de USD, y el sector energético liderará la caída general de los beneficios de referencia. Es probable que los ingresos caigan un 0,8% a/a. Gran parte de la disminución de las ganancias estará relacionada con costos más altos y márgenes cada vez más reducidos.

Según los analistas de JP Morgan, las empresas del índice S&P500 pueden impresionar con sus resultados, superando las previsiones, pero esto puede no ser suficiente para extender el auge de la primera mitad del año. Marko Kolanovic de JPMorgan advirtió a los inversores que se mantuvieran alejados de las acciones.

"Los mercados se están preparando para que la temporada de ganancias del segundo trimestre sea la peor temporada de informes desde el final de la pandemia", dijo Nigel Green, de la consultora financiera con sede en Londres DeVere Group. "Probablemente veremos que los obstáculos que se multiplican en la economía han hecho su trabajo. Estamos hablando de inflación y que los mercados desarrollados sentirán el efecto retardado del endurecimiento de la política monetaria en la segunda mitad de 2023. Los inversores observarán de cerca qué empresas están mejor preparados para una desaceleración económica, agrega Green.

El analista de Morgan Stanley, Mike Wilson, es un "oso" notorio. Como dijo en una nota a los clientes el lunes, el mercado descartará los resultados del segundo trimestre y mirará las proyecciones de resultados para la segunda mitad del año. Según él, no será fácil que la segunda mitad del año sea tan exitosa como la primera mitad de 2023.

¿Cómo se valoran las acciones estadounidenses? El S&P 500 cotiza por encima de la media a plazo de PE de 5 años (18,9x frente a 18,6x). Esto es gracias a las empresas de tecnología, donde el P/E es 27,2x, mientras que el promedio de 5 años es 22,4x, según DataTrek.

Michał Skowroński, gerente de los fondos de acciones de Noble Funds TFI, cree que con tal relación P/E del índice S&P500, el mercado estadounidense parece relativamente caro en comparación con el mercado polaco. “No es históricamente extremo, pero en mi opinión, la actual relación entre riesgo y recompensa potencial en el mercado de valores de EE. UU. es menos atractiva en comparación con el mercado polaco. Por supuesto, de ninguna manera es mi intención disminuir el potencial económico de los Estados Unidos. Creo que Estados Unidos sigue siendo el ganador estructural de la reciente agitación geopolítica y económica. Para los mercados de renta variable, el crecimiento de los resultados de las empresas seguirá siendo de vital importancia: tras un período de fácil transferencia de mayores costes a los clientes, será difícil mejorar los resultados sin acelerar realmente el crecimiento económico. El tema de la inteligencia artificial y la consiguiente mejora de la productividad sigue siendo importante, pero la fase de entusiasmo (mercado) y las fases de implementación y monetización de esta tecnología se prolongan mucho en el tiempo, lo que puede afectar a las valoraciones tras el rally de este año" - cree Skowronski.

Jarosław Niedzielewski, director del Departamento de Inversiones de Investors TFI, presenta una tesis interesante de que en 2022 no hubo una caída real, y los aumentos de este año no son un nuevo auge. “La tendencia alcista iniciada en 2009 continúa, como lo demuestra no solo el establecimiento de nuevos récords este año en las bolsas de valores de París o Frankfurt, sino también el comportamiento de los líderes del mercado alcista de varios años en Wall Calle. El tiempo transcurrido desde la última recesión en toda regla y la caída que la acompaña, es decir, fenómenos que no hemos experimentado desde 2009, nos hace pensar que el ciclo económico y de mercado a largo plazo puede estar más cerca de su final que de su comienzo. En los siguientes trimestres, puede haber una confrontación entre la industria y el comercio global, que intenta entrar en el camino de la reconstrucción, y los efectos económicos del aumento en el costo del dinero y el endurecimiento de las políticas crediticias de los bancos. El shock del año pasado relacionado con el ritmo y la magnitud de las subidas de tipos de interés afectó a los mercados y a la valoración de varios activos, pero todavía no ha tenido un impacto significativo en la economía real, que todavía utiliza la prima de inflación (ilusión), lo que significa que las empresas no están obligadas a reducir los costos laborales y suspender las inversiones”, escribió Niedzielewski en el comentario de mercado de Investors TFI.

Según el analista JC Parets, especialista en análisis técnico, si el S&P500 cae por debajo de los 4300 puntos, el mercado puede volver a caer. “Creo que un enfoque de acciones neutrales sería más apropiado en este escenario que se está desarrollando lentamente. Incluso buscar nuevas posiciones cortas tiene sentido”, escribió JC Parets en una carta a los inversores.

Fuente: JC Parets