Perspectivas para 2024 en CoCos - Luca Evangelisti: “Ofrecen grandes oportunidades a los inversores selectivos”

Luca Evangelisti, gestor de inversiones y jefe de análisis de crédito de Jupiter AM, sugiere confianza en los CoCos en un contexto de incertidumbre

Muchos inversores en el mercado de los bonos convertibles contingentes del sector financiero (conocidos comúnmente como CoCos o AT1) pensaron que esta clase de activos había muerto después del hundimiento de Credit Suisse, pero, contra todo pronóstico, 2023 resultó ser un año rentable para quienes mantuvieron la cabeza fría.

Debido a la quiebra de Silicon Valley Bank (SVB) y otros bancos regionales estadounidenses, esta clase de activos atravesó un periodo muy turbulento a comienzos de año que alcanzó su apogeo con la debacle de Credit Suisse. Desde entonces, esta clase de activos se ha estabilizado, la confianza de los inversores ha regresado y la nueva cosecha de AT1 emitidos durante los últimos meses encierra potencial para generar elevadas rentabilidades durante los próximos años. Ello es debido a una combinación de diferenciales de deuda corporativa amplios y un entorno de tipos elevados que se traduce en unos cupones muy altos y una mayor probabilidad de futuras amortizaciones anticipadas.

Los mercados de renta fija han tenido dificultades para adaptarse a las alzas de los tipos de interés y al aumento de la incertidumbre geopolítica que han marcado el transcurso del año. Aunque la política de tipos de interés increíblemente restrictiva de la Reserva Federal de EE. UU. (Fed) ha comenzado a atenuarse, la incertidumbre geopolítica parece que va a persistir. Eso ha provocado ampliaciones de los diferenciales de los CoCos, ya que los inversores han demandado mayores rentabilidades por el riesgo que estaban dispuestos a asumir. Sin embargo, esta situación ha empezado a invertirse con el descenso de los tipos de la deuda pública.

Dentro del universo de la renta fija, los CoCos habían sufrido una presión vendedora mayor que otros instrumentos, lo que se tradujo en un peor comportamiento relativo frente a los bonos Tier 2 y sénior de los bancos. Algunas de las principales causas fueron la crisis de la banca regional estadounidense a comienzos de año, la persistente volatilidad de los tipos de interés y la falta de fe en esta clase de activos después de la controvertida decisión tomada por el regulador suizo en marzo. A consecuencia de ello, creemos que sigue existiendo una gran prima de riesgo entre los CoCos y los bonos corporativos High Yield, a pesar de los sólidos fundamentales que presenta el sector bancario.

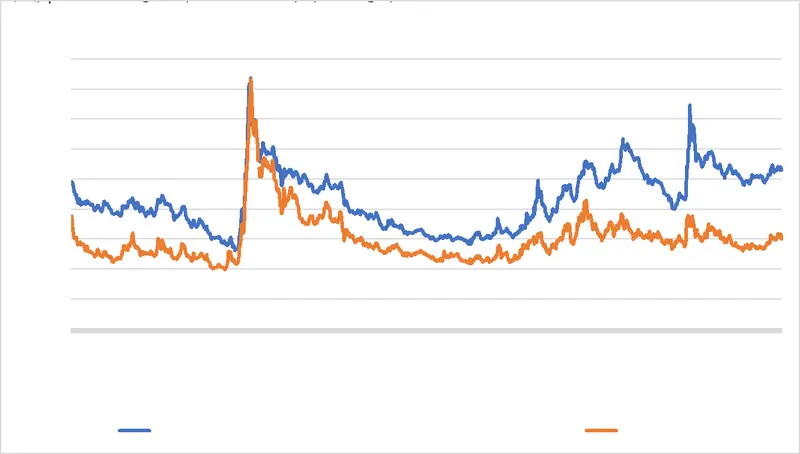

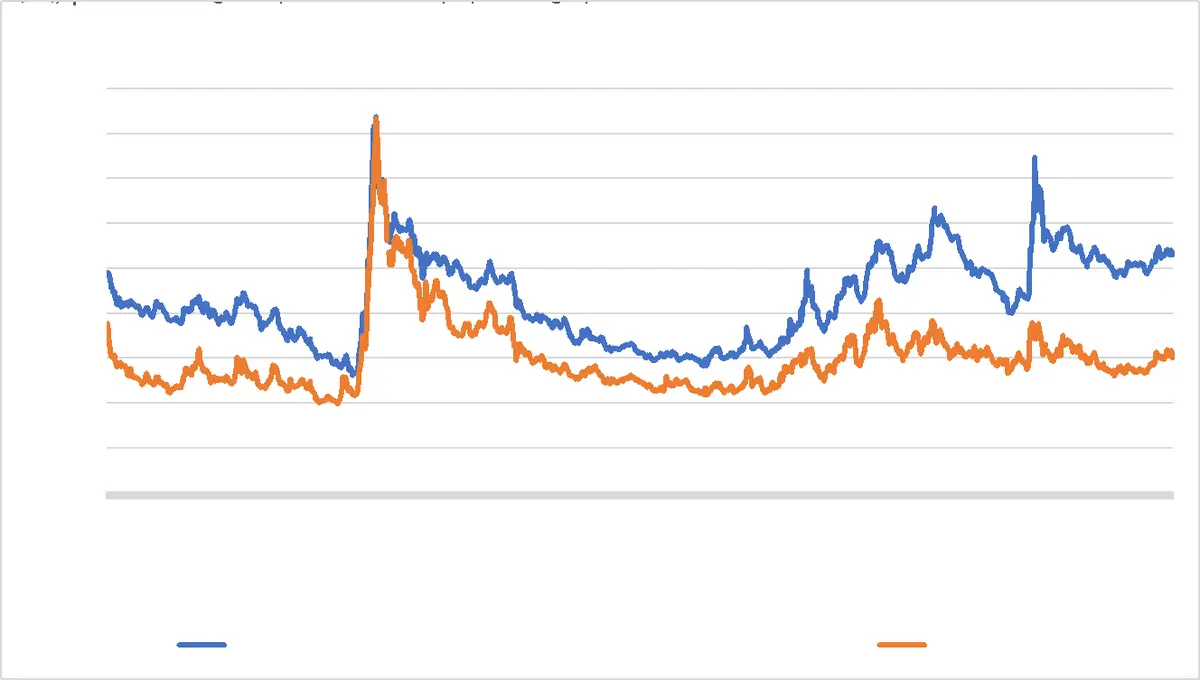

De hecho, este diferencial de rendimiento se mueve actualmente en los niveles más amplios de los últimos años (véase gráfico a continuación). En otras palabras, a los inversores se les ofrece una prima por asumir un riesgo más pequeño comparado con los bonos corporativos High Yield, que generalmente tienen calificaciones más bajas. En concreto, uno de los factores más importantes que los inversores deben tener en cuenta es que los precios de los CoCos ya descuentan en gran parte el riesgo bajista, lo que hace que sus valoraciones futuras sean bastante atractivas. Otro aspecto importante es que creemos que las cotas más elevadas de volatilidad ya han quedado atrás y que los altos cupones que ofrecen actualmente los AT1 otorgan un buen grado de protección en caso de nuevas ampliaciones de los diferenciales (punto de equilibrio elevado).

Actualmente, alrededor del 50% de los CoCos cotizan como si se fueran a amortizar anticipadamente, lo que significa que el otro 50% cotiza con un cierto riesgo de «extensión» (es decir, que no se amortizarán en la primera fecha de amortización anticipada). Esta situación representa una oportunidad atractiva, ya que, históricamente, los bancos casi siempre han cancelado sus AT1 en la primera fecha de amortización anticipada (incluso durante el COVID) y algunos AT1 experimentarían un aumento del cupón en caso de no ser amortizados anticipadamente. Creemos que el mercado no está diferenciando entre instrumentos y que existe una gran cantidad de oportunidades disponibles, lo que brinda un perfil de riesgo asimétrico en el que las rentabilidades potenciales están sesgadas al alza.

Desde un punto de vista fundamental, a los bancos les va bien en un entorno de tipos elevados, ya que consiguen mayores márgenes al cobrar intereses más altos a los prestatarios y, al mismo tiempo, mantener los intereses sobre los depósitos en niveles generalmente bajos. Un aspecto importante es que la beta de los depósitos, que expresa la medida en que los bancos repercuten la subida de los tipos de interés a los ahorradores, es sustancialmente más baja en los bancos europeos que en sus homólogos estadounidenses. Ello es debido a que el ciclo de subidas de tipos de la Fed comenzó antes que el europeo y también a un acceso más sencillo a los fondos monetarios en EE. UU., que ofrecen una alternativa a los depósitos bancarios.

Así, a pesar de estar cerca de máximos, los márgenes de los bancos europeos son actualmente muy atractivos y dan impulso a los beneficios del sector. Por otro lado, aunque la calidad de los activos sigue siendo muy sólida, nos encontramos en los últimos compases del ciclo de tipos y la financiación al sector empresarial se ha encarecido mucho. Esta dinámica probablemente dé lugar a un deterioro de las carteras de préstamos de los bancos durante 2024. El aumento de los impagos y la morosidad es un obstáculo potencial, lo que podría afectar a los balances de muchos bancos que han sido menos conservadores a la hora de prestar durante los últimos años.

Sopesando estas dos fuerzas opuestas, creemos que los bancos conseguirán salir airosos de una posible desaceleración, sobre todo si tenemos en cuenta que los niveles de capitalización de las entidades de la UE son muy sólidos en promedio, gracias a la mejora de los fundamentales crediticios y unos beneficios robustos. Además, los bancos ya están realizando provisiones preventivas en virtud de diferentes ajustes basados en modelos macroeconómicos, lo que confiere una mayor protección frente a una posible desaceleración de la actividad económica.

En este marco, nos siguen gustando las entidades financieras grandes y diversificadas que se benefician de unas fuentes de ingresos estables y recurrentes y grandes colchones de capital, ya que pueden soportar grandes tensiones económicas. Estamos evitando los bancos con una exposición sustancial a sectores vulnerables, como los inmuebles terciarios y otros sectores cíclicos que podrían estar más amenazados durante una ralentización. Especialmente después del caso de Credit Suisse, seguimos siendo muy cuidadosos con la posición de financiación de los bancos y evitamos aquellos más expuestos a la financiación de mercado a corto plazo y los que presentan una base de depósitos menos granular.

A los niveles actuales de valoración, y a pesar del estrechamiento de los diferenciales desde el máximo posterior a la crisis de Credit Suisse, creemos que los CoCos siguen constituyendo una atractiva oportunidad de inversión debido a su alta dosis de carry, el elevado punto de equilibrio de las emisiones recientes y la posibilidad de nuevos estrechamientos de los diferenciales hasta acercarse o incluso situarse por debajo de los diferenciales de los bonos corporativos High Yield genéricos.

Fuente de la imagen principal: depositphotos.com